فینتک که از ترکیب دو واژه مالی (Financial) و فناوری (Technology) به وجود آمده است، به معنی فناوری مالی است و برای توصیف فناوریهایی که منجر به متحول شدن حوزه تبادلات مالی شدند به کار می رود.

فین تک یا فناوری مالی، شرکتهای متعددی را دربرمیگیرد که برای ارائهی خدمات مالی از نرمافزار استفاده میکنند. شرکتهای فین تک معمولا از نوع استارتاپ هستند. این شرکتها برای این بهوجود آمدهاند که مدلهای معمول مالی را تغییر بدهند و نیز شرکتهای بزرگ مالیاتی را که میانهی خوبی با فناوری ندارند، دچار این تغییرات کنند. البته شرکتهای بزرگ مالی هم اخیرا این نیاز را درک کردهاند و کمکم به فین تک روی میآورند تا ارائهی خدمات مالی خود را بهبود ببخشند.

سرمایهگذاری جهانی در فین تک در سالهای اخیر به بیشترین سطح خود رسیده است. هماکنون فین تک به یک صنعت چند میلیارد دلاری تبدیل شده است. البته هنوز هم این صنعت را استارتاپهایی کنترل میکنند که با استفاده از فناوری، راهحلهای جدیدی برای خدمات و محصولات مالی ارائه میدهند.

کاربرد فینتک در امور مالی شخصی و پسانداز

در گذشته تنها راهی که برای پسانداز کردن داشتیم استفاده از بانک یا پنهان کردن پول داخل تشک بود، اما امروزه شرکتهای فین تک زیادی در بخش میکرو پسانداز وجود دارند که به مردم کمک میکنند پول خرد خود را برای روز مبادا نگه دارند. خیلی از آنها برای این کار حتی به مردم جایزه هم میدهند. Digit و Acorns دو مثال خیلی خوب برای فین تک در بخش پسانداز هستند. در Digit کاربران میتوانند فرایند پسانداز پول اضافهی خود را بهصورت خودکار انجام بدهند، در حالیکه Acorn بهصورت خودکار پول اضافهی مردم را سرمایهگذاری میکند.

مهمترین حوزههای مرتبط با فینتک

فینتک در بخشهای گوناگون از جمله بانکداری باز، بیمه، بلاک چین و توسعه ارزهای دیجیتال، خردهفروشی، آموزش، مدیریت سرمایهگذاری کاربرد دارد. در ادامه خوب است که یک مرور هم بر نقش فینتک در مهمترین حوزههای مرتبط با آن داشته باشیم:

وام و اعتبار

برخی از شرکتهای فینتکی به طور مستقیم برای مشاغل کوچک وام تأمین میکنند. علاوه بر این با استفاده از دادههای معاملاتی به تصمیم گیری سریع برای دریافت وام کمک میکنند. این نوآوریها با استفاده از دادههای فراوان و تجزیه و تحلیل پیشرفته در سیستم عاملهای دیجیتال امکان پذیر است.

موبایل بانک

در شرایط امروز، موسسات مالی با افزایش تقاضا برای دریافت خدمات بانکداری دیجیتال و بهبود قابلیتهای موبایل بانکی از سوی مصرفکنندگان روبهرو هستند. بنابراین اکنون تقریبا همه بانکها قابلیت موبایل بانک را در سیستم عامل خود ارائه میکنند.

ارز دیجیتال

حوزه رمزارز و بلاکچین از اصلیترین کاربردهای فینتک هستند. صرافیهای رمزارز برای نگهداشتن دادههای اصلی و حفظ اطلاعات در بلاکچین و با هدف کاهش امکان تقلب و کلاهبرداری ایجاد شدهاند.

بیمه

استفاده از فناوری برای به حداکثر رساندن پسانداز و بهرهوری بالاتر، از دیگر کاربردهای فینتک است. شرکتهای فینتک در مشارکت با شرکتهای بیمه سنتی، در جهت خودکارسازی فرآیندها و گسترش پوششهای بیمه حرکت میکنند.

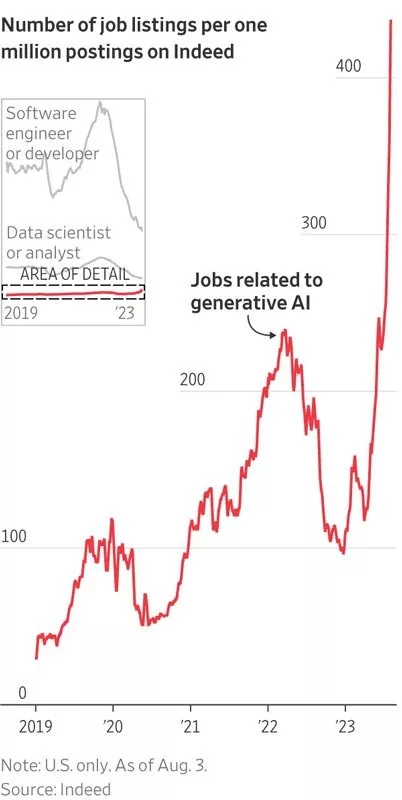

سهام و سرمایهگذاری

در این نوع از شرکتها با تکیه بر هوش مصنوعی و تحلیل داده به کاربران بهترین پیشنهادها برای سرمایهگذاری در بازار سهام داده میشود. محبوبترین اپلیکیشنهای این حوزه آنهایی هستند که به کاربران امکان خرید سریع سهام و اوراق را میدهند.

رگتک

اینگونه از شرکتها فصل مشترک قوانین و حوزهی مالی هستند. به کمک استارتاپهای فعال در این زمینه، میتوان به سرعت قوانین و مقررات موجود را متناسب با شرایط هر شرکت پیادهسازی کرد. همچنین این شرکتها امکان نظارت بهتر بر فعالیت شرکتها به بانک مرکزی میدهند. انواع سامانههای اعتبارسنجی در زمرهی این دسته از شرکتهای فینتکی قرار میگیرند.

رمیتنس

این دسته از استارتاپهای فینتکی بر موضوع انتقال وجه بینالمللی تمرکز دارند. به خصوص وقتی که افراد مخاچرت کردهاند و قصد انتقال داراییهای خود به خارج از کشور و یا بالعکس دارند.

بانکداری و فینتک چه تفاوتهایی با هم دارند؟

فینتک اصطلاحی است که اشاره به استفاده از فناوریهای نو در خدمات مالی دارد و هدف فعالین این حوزه ایجاد تجربه متفاوت و دسترسی آسان و ایمن برای کاربران است. درحالیکه بانکها بر روی خدمات دریافت سپرده و پرداخت وام متمرکز هستند. اما مهمترین تفاوتهای فینتک و بانکداری شامل موارد زیر هستند:

- ساختار سازمانی فینتکها مانند بانکها نیست. ساختارهای خشک و سخت بانکها، خودشان به نوعی مانع نوآوری هستند درحالیکه ساختار فینتکها حد و مرز کمتری دارد و همین موضوع کارکنان را برای نوآوری تشویق میکند.

- بانکها وابستگی بالایی به فناوری ندارند درحالیکه فعالیت فینتکها به شدت با فناوری گره خورده است.

- فینتک پتانسیل بالاتری برای ارائه خدمات متنوع و نوآورانه دارد درحالیکه بانکداری این تنوع را ندارد و محدود به دریافت سپرده و پرداخت وام است.

- با اینکه مخاطب هدف بانکها، مشتریان با اعتبار بالا هستند، فینتکها طیف گستردهتری از مشتریان را دربرمیگیرند و به دنبال جذب افراد معمولی هستند.

سخن آخر:

مؤسسات مالی سنتی ممکن است اخیرا به فینتک پیوسته باشند، ولی خیلی هم دیر نیست. خیلی از آنها خدمات خود را اختراع میکنند یا با فین تک های موفق شریک میشوند تا خدماتی را به مشتریان خود ارائه بدهند. این مسئله در همهی جنبههای فین تک اتفاق افتاده است.

همهی فعالیتهای صنعت خدمات مالی سنتی باعث میشوند مردم انتخاب بیشتری نسبت به استارتاپها داشته باشند. فین تک ها اساسا بهخاطر همین مردم بهوجود آمدهاند. چون متولدین هزارهی سوم میخواهند در همهی جنبههای زندگی خود از تکنولوژی بهره ببرند و تجربیات بهتری داشته باشند. به همین خاطر فین تک در صنعت مالی پیشرفت زیادی داشته است و در نتیجه همهی مردم با سنوسال و موقعیتهای مالی مختلف فواید زیادی کسب کردهاند.